Problemy banków kiedyś i dziś

Problemy banków kiedyś i dziś

Historia kłopotów sektora bankowego

Sektor bankowy od bardzo dawna musiał mierzyć się z dużymi problemami. Pierwszym z nich był wybuch paniki bankowej w 1907 roku, która swój początek miała w problemach trustów bankowych, mających obowiązek spełniać znacznie mniejsze wymagania dotyczące kapitału w stosunku do banków. Pojawienie się tych instytucji na rynku mocno ożywiło akcję kredytową, ale brak izb rozliczeniowych i instytucji nadzorczych nad trustami, które w wyniku poważnych problemów płynnościowych trustów mogłyby w porę zareagować, doprowadził do paniki, przerodzonej w krach giełdowy.

System bankowy przed klęską uratował prawdopodobnie J.P. Morgan, który zebrał kwotę ponad 20 mln USD od grupy bankierów w postaci oprocentowanej pożyczki dla mających problemy firm maklerskich. Okazało się to jednak niewystarczające i kolejna pomoc była konieczna, oznaczała ona m.in. przejęcia korporacji przez kartel J.P. Morgana.

Panika bankowa w 1907 roku była ważnym impulsem dla wprowadzenia reform w systemie finansowym Stanów Zjednoczonych. W 1913 roku powołano „Federal Reserve System”, amerykański system rezerw federalnych, który miał zapobiegać przyszłym kryzysom finansowym poprzez kontrolę nad polityką monetarną i nadzór nad systemem bankowym.

Wielki Kryzys

Znany również jako Wielki Kryzys Gospodarczy, to największy i najbardziej długotrwały kryzys gospodarczy w historii Stanów Zjednoczonych. Jego przyczyną była seria czynników, w tym nadmierne spekulacje na giełdzie, nadmierne zadłużenie się, nadmierny wzrost produkcji przemysłowej i spadek popytu na dobra konsumpcyjne. Następstwem Wielkiego Kryzysu było załamanie się banków, spadek produkcji, wzrost bezrobocia i deflacja. Reakcja rządu amerykańskiego na Wielki Kryzys była początkowo ograniczona, co pogłębiło skutki kryzysu.

W odpowiedzi na Wielki Kryzys w 1933 roku została wprowadzona ustawa Glassa-Steagalla, która miała na celu regulację i reformę sektora bankowego w celu zapobieżenia nadmiernym ryzykom i konfliktom interesów, jakie przyczyniły się do kryzysu. Miała ona dwie części: część bankową (Banking Act) i część o rozwiniętych funkcjach (Expanded Powers Act). Część bankowa wprowadziła istotne zmiany w systemie bankowym poprzez oddzielenie działalności komercyjnej od działalności inwestycyjnej.

Ustawa zakazała bankom komercyjnym angażowania się w działalność maklerską i inwestycyjną, taką jak spekulacje na rynku akcji. Banki komercyjne zostały ograniczone do przyjmowania depozytów od klientów i udzielania pożyczek na cele gospodarcze, takie jak inwestycje w biznesy i nieruchomości. Oddzielnymi instytucjami finansowymi stały się firmy maklerskie, które zajmowały się handlem akcjami i innymi instrumentami finansowymi.

Glass-Steagall Act był ważnym elementem reformy sektora finansowego wprowadzonej w okresie Nowego Ładu (New Deal) prezydenta Franklina D. Roosevelta. Niemniej jednak ustawa ta uległa znacznemu zmniejszeniu w skuteczności w latach 80. XX wieku, a w 1999 roku została formalnie zniesiona przez ustawę Gramm-Leach-Bliley Act, co umożliwiło połączenie tradycyjnych banków komercyjnych z firmami inwestycyjnymi w jedną instytucję.

Deregulacja sektora bankowego w latach 80. XX wieku

W latach 80. XX wieku w Stanach Zjednoczonych miała miejsce znacząca deregulacja sektora bankowego, co doprowadziło do wielu istotnych zmian w funkcjonowaniu systemu finansowego. Ten okres deregulacji był częścią szerszego trendu liberalizacji i deregulacji gospodarczej, który miał miejsce w wielu krajach na świecie.

Jednym z kluczowych kroków w kierunku deregulacji sektora bankowego było zniesienie ustawy Glassa-Steagalla z 1933 roku, o której wcześniej wspominałem. Ustawa ta, która wcześniej odseparowała działalność komercyjną od działalności inwestycyjnej banków, została zniesiona przez ustawę Gramm-Leach-Bliley Act w 1999 roku. To otworzyło drogę do fuzji i konsolidacji instytucji finansowych, które wcześniej były oddzielone.

Te zmiany miały na celu stymulowanie wzrostu gospodarczego, promowanie innowacji finansowej i zwiększenie efektywności sektora bankowego. Jednakże deregulacja sektora bankowego w latach 80. i 90. przyczyniła się również do powstania nowych zagrożeń i ryzyk, takich jak spekulacje, nadmierna ekspansja kredytowa i niewłaściwe praktyki zarządzania ryzykiem.

Deregulacja sektora bankowego odegrała istotną rolę w kształtowaniu obecnego krajobrazu finansowego, a jej skutki są nadal obecne w dzisiejszych czasach.

Kryzys finansowy z 2008 roku

Kryzys finansowy w 2008 roku, znany również jako Wielki Kryzys Finansowy, miał swoje źródło w sektorze niskiej jakości kredytów hipotecznych w Stanach Zjednoczonych. Kryzys ten miał poważne konsekwencje zarówno dla amerykańskiej gospodarki, jak i dla gospodarek na całym świecie.

Przyczyną kryzysu była fala nadużyć i nierzetelności w sektorze kredytów hipotecznych o niskiej jakości, znanych jako „subprime”. W poprzednich latach przed kryzysem, banki udzielały coraz większej liczby kredytów hipotecznych osobom o niskich dochodach i słabych historiach kredytowych. Wiele z tych kredytów miało zmienną stopę procentową, która po okresie wprowadzenia wyższej stopy procentowej znacznie wzrosła, co powodowało trudności w spłacie kredytów.

Wiele z tych niskiej jakości kredytów hipotecznych zostało następnie spakowanych i sprzedanych jako złożone produkty finansowe zwane obligacjami zabezpieczonymi hipotecznymi (MBS) i instrumentami pochodnymi, takimi jak „collateralized debt obligations” (CDO). Te złożone produkty finansowe były często źle oceniane przez agencje ratingowe i niejasne dla inwestorów.

Gdy coraz więcej pożyczkobiorców nie było w stanie spłacić swoich kredytów hipotecznych, banki poniosły ogromne straty, a system finansowy został poważnie zagrożony. Wiele instytucji finansowych, w tym banków inwestycyjnych i firm ubezpieczeniowych, miało ogromne ilości tych złożonych produktów finansowych w swoich bilansach, co spowodowało lawinowe upadki i załamanie na rynkach finansowych.

W odpowiedzi na kryzys w 2010 roku uchwalono Dodd-Frank Act, oficjalnie znany jako Wall Street Reform and Consumer Protection Act. Ustawa ta była próbą regulacji sektora finansowego i zapobieżenia podobnym kryzysom w przyszłości.

Dodd-Frank Act był jednym z najważniejszych kroków podjętych w celu reformy sektora finansowego po kryzysie z 2008 roku. Mimo to ustawa spotkała się z krytyką ze strony niektórych, którzy uważali, że jej przepisy były zbyt restrykcyjne i obciążały mniejsze instytucje finansowe. Od czasu wprowadzenia ustawa była również przedmiotem pewnych zmian i modyfikacji, a debata na temat jej skuteczności i dalszej ewolucji wciąż trwa.

Upadek SVB i innych banków w USA w 2023 roku

Szczególnym momentem był upadek banku SVB w dniu 10 marca 2023 roku, który wywołał dużą niepewność na rynkach. Był to średniej wielkości bank, ale względu ze na potencjalny spadek zaufania inwestorów do systemu bankowego, należało działać z dużą ostrożnością. Brak działań ze strony FEDu mógł doprowadzić do „runu na banki”, co w efekcie oznaczałoby duży kryzys płynnościowy w sektorze bankowym. Zaraz przed upadkiem banku Prezes FEDu Jerome Powell w wypowiedzi stwierdził, że bierze pod uwagę przyspieszenie tempa podwyżek stóp procentowych, na co mocno zareagowały rynki, ale wstrząs po upadku SVB doprowadził do gwałtownego ścięcia tych oczekiwań. Ostatecznie doszło do podwyżki tylko o 25 punktów bazowych. Warto wspomnieć, że nieco wcześniej upadł mniejszy bank – Silvergate, a w następny weekend — Signature z Nowego Jorku. W kolejnym tygodniu w ostatniej chwili uratowany został bank First Republic z San Francisco. Wyglądało na to, że USA mogą mieć nowy kryzys bankowy, jednak FED wyraźnie stwierdził, że amerykański system bankowy jest bezpieczny i odporny. Banki, które znalazły się w potrzebie dostały blisko 300 mld dolarów dodatkowej płynności z banku centralnego. FED nie widząc zagrożeń dla stabilności finansowej, mógł sobie pozwolić na podwyżkę stop, choć była ona bardziej ostrożna.

Upadek amerykańskiego (SVB) wywołał kryzys zaufania w sektorze bankowym, który w szybkim tempie przeniósł się na rynek europejski. Zachwianie zaufania najbardziej odczuł szwajcarski Credit Suisse, który i tak od kilku lat był zamieszany w wiele skandali. Rok 2022 bank zakończył ze stratą w wysokości ponad 7 mld CHF, co stanowiło jego najgorszy wynik od czasów globalnego kryzysu finansowego. Problemy Credit Suisse wynikały raczej z niewłaściwego i nierentownego modelu biznesowego, wielu lat złego zarządzania, skandali, oszustw i przekrętów, które znacznie osłabiły zaufanie do banku. W weekend 18-19 marca 2023 r. podjęto decyzję o zakończeniu dalszego funkcjonowania Credit Suisse. Szwajcarskie władze, uznając, że niekontrolowany upadek banku może pogrążyć nie tylko Szwajcarię, ale i wywołać nowy globalny kryzys finansowy, zdecydowały, że Credit Suisse ma zostać przejęty przez największy szwajcarski bank UBS.

Kilka dni później obawy wzbudził niemiecki Deutsche Bank, którego długotrwałe problemy doprowadziły do gwałtownej wyprzedaży akcji. Problemy największego niemieckiego banku budziły obawy o stabilność europejskiego sektora. Źródłem problemów Deutsche Banku były słabe wyniki w segmencie bankowości inwestycyjnej. Bank walczy o lepszą sytuację już od dłuższego czasu i z pewnością będzie bacznie obserwowany przez rynek.

Jakość portfela kredytów – NPL

Kryzys finansowy doprowadził do wzrostu liczby kredytów hipotecznych o niskiej jakości, które nie były wypłacane i stawały się „niespłacalne”. Wiele banków i instytucji finansowych miało trudności z zarządzaniem tymi problemowymi kredytami.

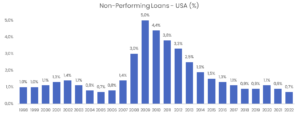

Jednakże, w miarę stabilizacji gospodarki i wprowadzania środków zaradczych przez rząd i instytucje finansowe, sytuacja związana z NPL (Non-Performing Loans) w USA zaczęła się poprawiać. W ciągu kilku lat po kryzysie finansowym liczba i udział kredytów niespłacanych zmniejszały się stopniowo.

Źródło: FRED

Wpływ pandemii COVID-19 na gospodarkę amerykańską wprowadził jednak pewne niepewności i ryzyka dla sektora kredytowego. W wyniku spowolnienia gospodarczego, wzrostu bezrobocia i ograniczeń w działalności biznesowej, istnieje ryzyko wzrostu liczby NPL w USA. Rząd amerykański oraz Federalny Rezerwowy System podjęły szereg działań w celu wsparcia gospodarki, instytucji finansowych i konsumentów w obliczu tej sytuacji. Na powyższym wykresie możemy dostrzec, że sytuacja najwyraźniej została opanowana, bo w 2022 roku wskaźnik osiągnął wartość najniższą od 2005 roku. Należy podkreślić, jak dużą wagę dla bezpieczeństwa sektora ma zmiana wskaźnika kredytów przeterminowanych o 1 punkt procentowy. Na koniec grudnia 2022 roku wartość bilansowa udzielonych kredytów i pożyczek wynosiła 2,04 biliona USD, zatem jego wzrost z poziomu 0,7%, który był obserwowany pod koniec 2022 roku, do 1,7% oznaczałby, że wartość przeterminowanych kredytów zwiększyłaby się aż o 203,85 mld USD. To pokazuje, jak dużą wartość stanowi jeden procent portfela kredytów sektora bankowego w USA. Zatem w przypadku znaczącego pogorszenia się jakości portfela kredytowego w USA mielibyśmy do czynienia z kryzysową sytuacją, której prawdopodobnie nie byłby w stanie udźwignąć sektor.

Historia problemów sektora bankowego pokazuje, że od początku XX wieku w przypadku jakichkolwiek problemów w sektorze bankowym mamy od razu do czynienia ze zdecydowaną reakcją rządu, w którego imieniu działa bank centralny. Co najistotniejsze w tym momencie, obecne problemy banków wynikały w głównej mierze z podwyżek stóp procentowych, na co w sposób zdecydowany zareagowała Rezerwa Federalna. Natomiast w przypadku znaczącego pogorszenia się portfela kredytowego, czyli wzrostu wskaźnika NPL, sytuacja stałaby się bardzo poważna i wydaje się, że będzie niezwykle trudnym zadaniem zapanowanie nad potencjalnymi problemami pod kątem problemów banków ze ściąganiem należności. W związku z tym będziemy mieli do czynienia z nieporównywalną dotąd skalą problemów w sektorze bankowym, a co za tym idzie w całej światowej gospodarce.

Więcej raportów

Raport VEA – Rynek nieruchomości Warszawa Q3 2023

Uruchomiony na początku lipca rządowy program „Bezpieczny Kredyt 2%” był najważniejszym wydarzeniem ubiegłego kwartału na rynku mieszkaniowym. Będący jego efektem duży wzrost popytu, przy jednocześnie ograniczonej podaży, spowodował dynamiczny wzrost cen. W największym stopniu zwiększyły się ceny na rynku pierwotnym, […]

Dane z rynku mieszkaniowego i deweloperskiego za 1H’23

Czy w pierwszej połowie 2023 roku obserwowaliśmy ożywienie na rynku nieruchomości? Potwierdzają to najnowsze dane z rynku mieszkaniowego oraz deweloperskiego. W naszych opracowaniach poświęciliśmy dużo uwagi czynnikom, które wpływały na sytuację na rynku kredytów hipotecznych, a także na dostępną ofertę […]

Ceny mieszkań w dzielnicach Warszawy w ostatnich 20 latach

Jak kształtowały się ceny mieszkań w warszawskich dzielnicach? Warszawa jest najdroższym miastem w Polsce, biorąc pod uwagę ceny mieszkań. Wynika to między innymi z nieustannie wyższego popytu na mieszkania wobec ciągle niebędącej w stanie zaspokoić go podaży. Do stolicy Polski […]

Jakie czynniki kształtują koszty budowy mieszkania?

Jakie czynniki kształtują koszty budowy mieszkania? Drożejące ciągle mieszkania skłaniają nas do refleksji, z czego właściwie te wzrosty cen wynikają. Pierwsza pojawiająca się myśl kieruje nas na stronę popytową, czyli reakcję rynku na utrzymujące się na bardzo dawna na wysokim […]

Masz pytania? Skontaktuj się z nami!